同学会动态丨工程建设行业分会走进欢创集团交流活动

时间:2021-08-19

浏览: 1741

在国地税合并,金税三期系统上线后,企业的税务压力越来越重。在经济市场的背景下,企业之间的竞争愈发激烈,如何继续生存与发展成为了重中之重的问题。这时,税务筹划就显得尤为重要。

一般而言,建筑行业除了基本的支出,最主要的成本体现在各种高额税负上,而这些税负压力又源自行业自带的一些不可避免的因素,比如:1)劳务人员的工资支出,这是很大的一项占比,而劳务票的虚开被查现象却非常频繁;2)采购相关材料,由于供应商的规模不同,有些小型的供应商提供不了相应票据;3)租用器械和车辆等,自己购买某类器械,但这类器械有可能只用这一次,直接买不划算,但是租赁的话又存在无票支出的情况。

这是企业面临的挑战,也是优化企业税务管理的机遇!

2021年7月23日下午,中大房地产EMBA同学会工程建设行业分会走进欢创集团。在交流会上,欢创集团总裁罗宁弟同学结合税筹案例与实践,深入分析建筑施工企业税务管理中存在的问题并提出合理的建议。

交流会上,中大房地产EMBA同学会工程建设行业分会会长、广州市建鋐建筑技术咨询有限公司董事总经理陈泽宏表示,市场环境瞬息万变,给企业的发展带来诸多机遇与矛盾。而建筑工程行业在不同的发展阶段,其核心驱动因素与竞争要素随着市场的变化而改变。在行业巨变之时,向优秀企业学习,不断探索,不断进步,唯有如此企业方能立于不败之地。

随后,分享嘉宾-欢创集团总裁罗宁弟,结合最新的税收政策,从施工企业筹划的“时间+空间”维度寻找税筹基本技巧,结合经典案例,把税筹的新理念和新模式具体运用到企业日常经营管理的各个环节,以降低企业的税收负担,节约企业纳税成本。

※ 聚焦财税政策新风向

2021年新的减税主要有两个值得关注的方向,也可以概括为“两套组合拳”:一是为小微企业和初创企业减负,二是扶持和鼓励技术创新和研发项目。

政策一:增值税小规模纳税人增值税起征点从月销售额10万元提高到15万元。(自2021年1月1日至2022年12月31日)

政策二:对小微企业和个体工商户年应纳税所得额不到100万元的部分,在现行优惠政 策基础上,再减半征收所得税。(即小型微利企业年应纳税所得额不超过100万元、超过100万元但不超过300万元的部分,分别减按12.5%、50%计入应纳税所得额,按20%的税率缴纳企业所得税)

很显然,取得同样收入,特别是较高收入,纳入经营所得更加有利。因此新的减税政策对以下劳动者或经营者构成利好:

此外,早早就被提上日程的金税四期如今再次有了更新的进展。

金税三期实现了国地税数据的合并,同时对岗责体系和征管流程进行梳理和配置,实现岗位设置、工作流程以及参数配置等统一,其主要是对税务系统业务流程的全监控。

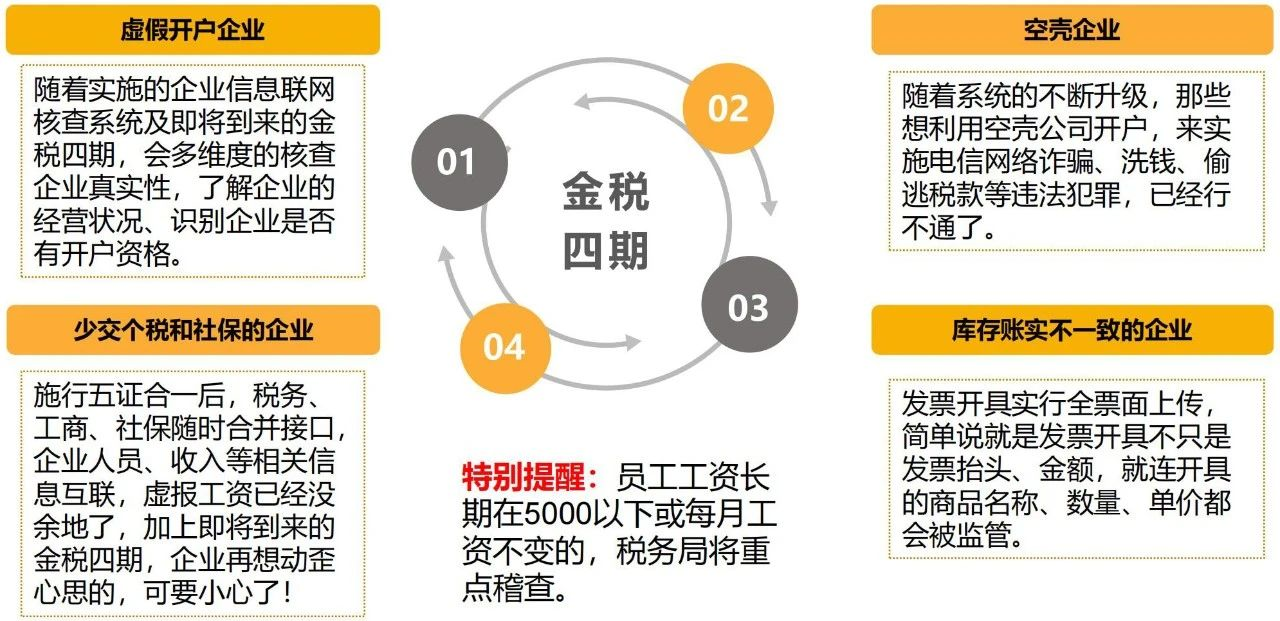

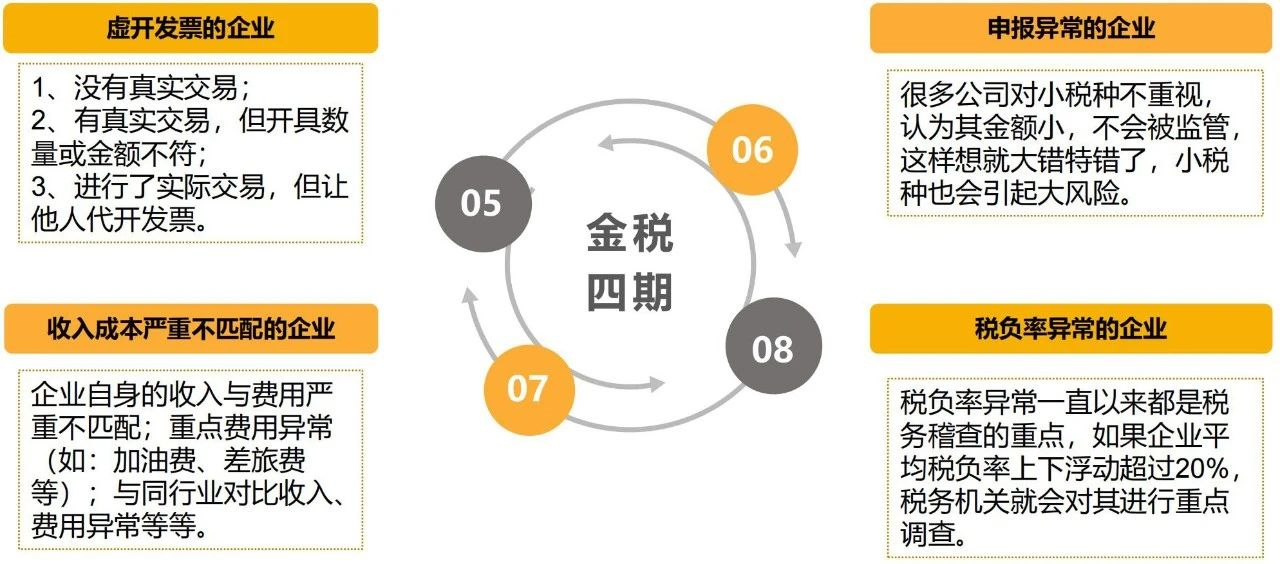

而金税四期纳入了“非税”业务,实现对财税系统更加全面的监控。同时搭建了各部委、人民银行以及银行等参与机构之间信息共享和核查的通道,实现企业相关人员手机号码、企业纳税状态、企业登记注册信息核查三大功能。在大数据技术日趋成熟的今天,税务稽查将会变得越来越全面细致。无论是“三假”涉税违法行为,还是日常税务管理当中可能出现的纰漏,都在科技面前一览无遗。

跟金三相比,金四更强调动态管理和事前风险识别!所以,以下企业更得及时改正了:

在延续实施的应对疫情税费优税政策方面——

政策一:对企业集团内单位(含企业集团)之间的资金无偿借贷行为,免征增值税,延期到2023年12月31日。

政策二:对金融机构与小型企业、微型企业签订的借款合同免征印花税,延期到2023年12月31日。

政策三:对金融机构向农户、小型企业、微型企业及个体工商户发放小额贷款取得的利息收入,免征增值税,延期到2023年12月31日。

划重点:《财政部税务总局关于支持个体工商户复工复业增值税政策的公告》(财政部税务总局公告2020年第13号)规定的税收优惠政策,执行期限延长至2021年12月31日。其中,自2021年4月1日至2021年12月31日,湖北省增值税小规模纳税人适用3%征收率的应税销售收入,减按1%征收率征收增值税;适用3%预征率的预缴增值税项目,减按1%预征率预缴增值税。

划重点:受疫情影响较大的困难行业企业2020年度发生的亏损,最长结转年限由5年延长至8年,延期到今年3月31日。

※ 建筑行业目前存在的哪些问题?

人工成本进项税额抵扣不足:建筑业人工成本约占工程总造价20%- 30%,建筑工程企业支付给包工头、施工队、工长的劳务报酬,无法取得的劳务费发票。

无法取得材料费发票:占总成本50%-60%的材料费目前也很难做到全额抵扣。建筑工程企业从供应商处购得建材或设备,部分无法取得材料费发票。

无法取得设备租赁费发票:建筑工程企业从个人手上租赁的机械设备、部分无法取得设备租赁费发票。

大额居间费支出无票无法入账:目前很多建设项目有大额居间费(HK)支出没有发票,导致企业税负增加。

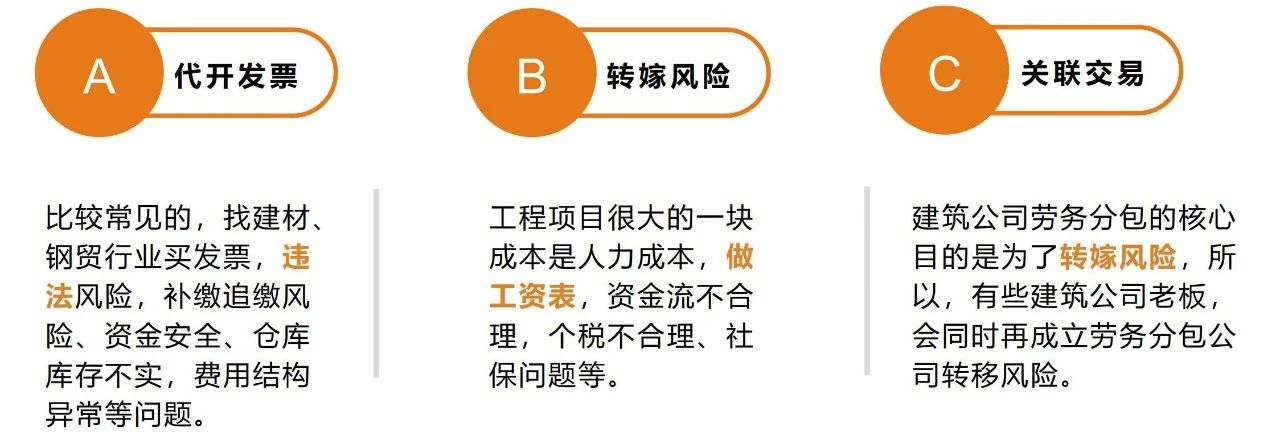

对此,建筑行业以往怎么做?

建筑行业劳务费问题如何解决:

建筑劳务公司与第三方平台签订《劳务分包协议》,并提供付款清单;第三方开具建筑劳务费增值税专用发票(3%)给建筑劳务公司;第三方支付相关的报销费用等;核心:企业所得税核定。

设备租赁常见问题:工程公司经常租用私人工程设备用于现场施工,租赁设备既弥补了工程公司设备的不足问题,同时也提高了效率。但个人工程设备租赁使用手续流程难以完善,无发票入账等问题,造成企业成本结构失真。

解决方法:平台开具全额增值税专用发票给客户,税金可全额流转抵扣。

建筑行业综合筹划思路:

※ 疫情筹划小建议

因疫情原因,政策红利较多。欢创集团建议利用现有政策做个合理的税务筹划,省出来都是利润。

建议一:因政策红利成本更低,之前度计提成本未开票的费用,于疫情政策期内开票。

建议二:预估本年度成本,从现在开始筹划,争取2021年9月底做好相关筹划,未来的一年的成本都可以筹划。

建议三:不要放过每一次危机带来的机会。

建议四:不要随便购买发票,风险太高,成本更高。

提示

确定